How to File Form 941-PR Online for Tax Year 2023

with TaxBandits?

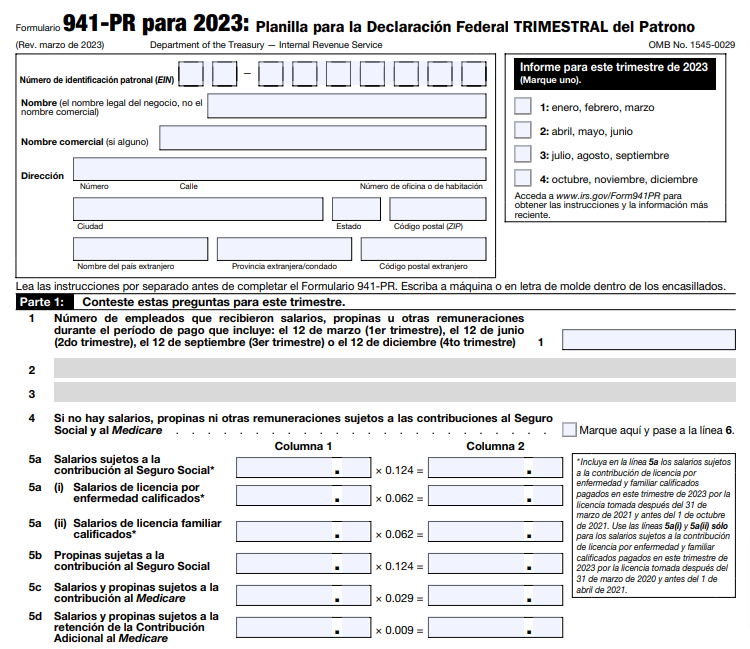

Information required to file Form 2023 941-PR online

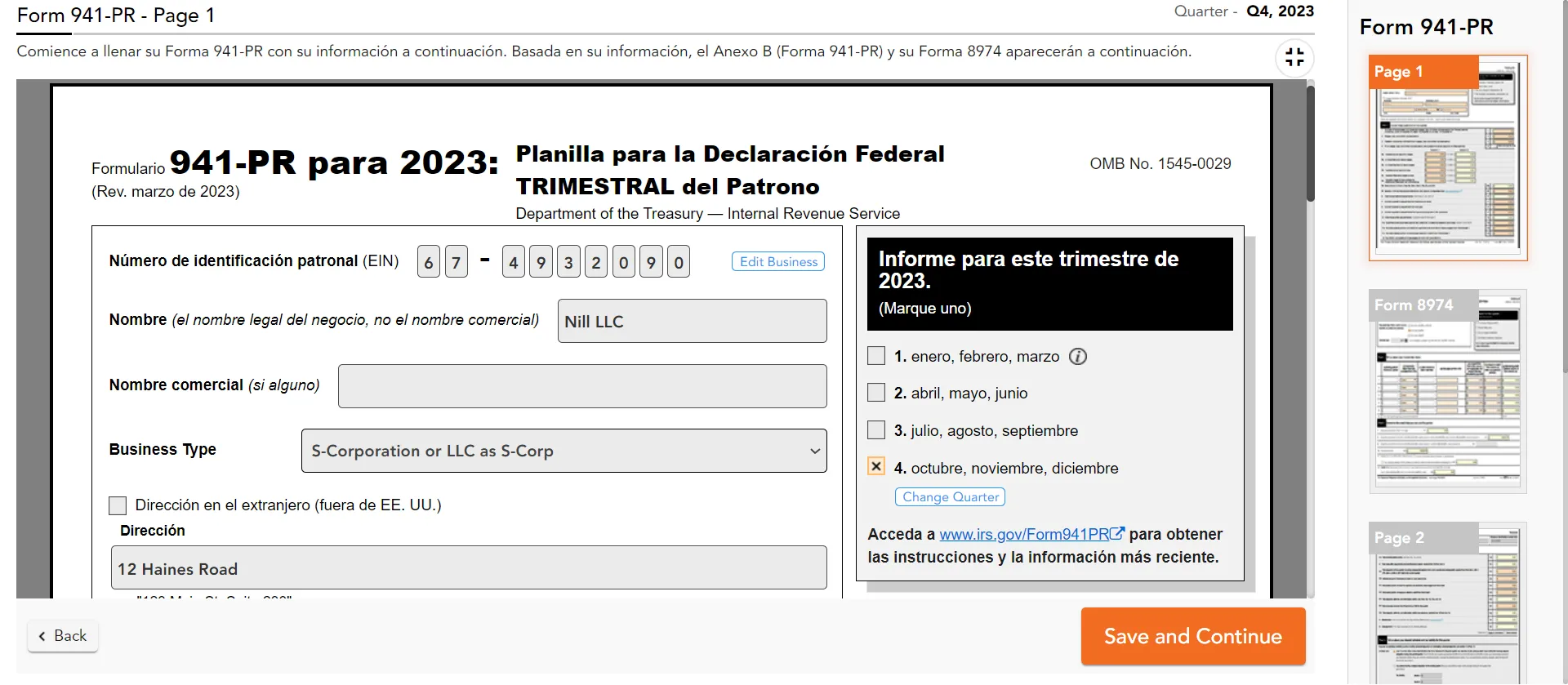

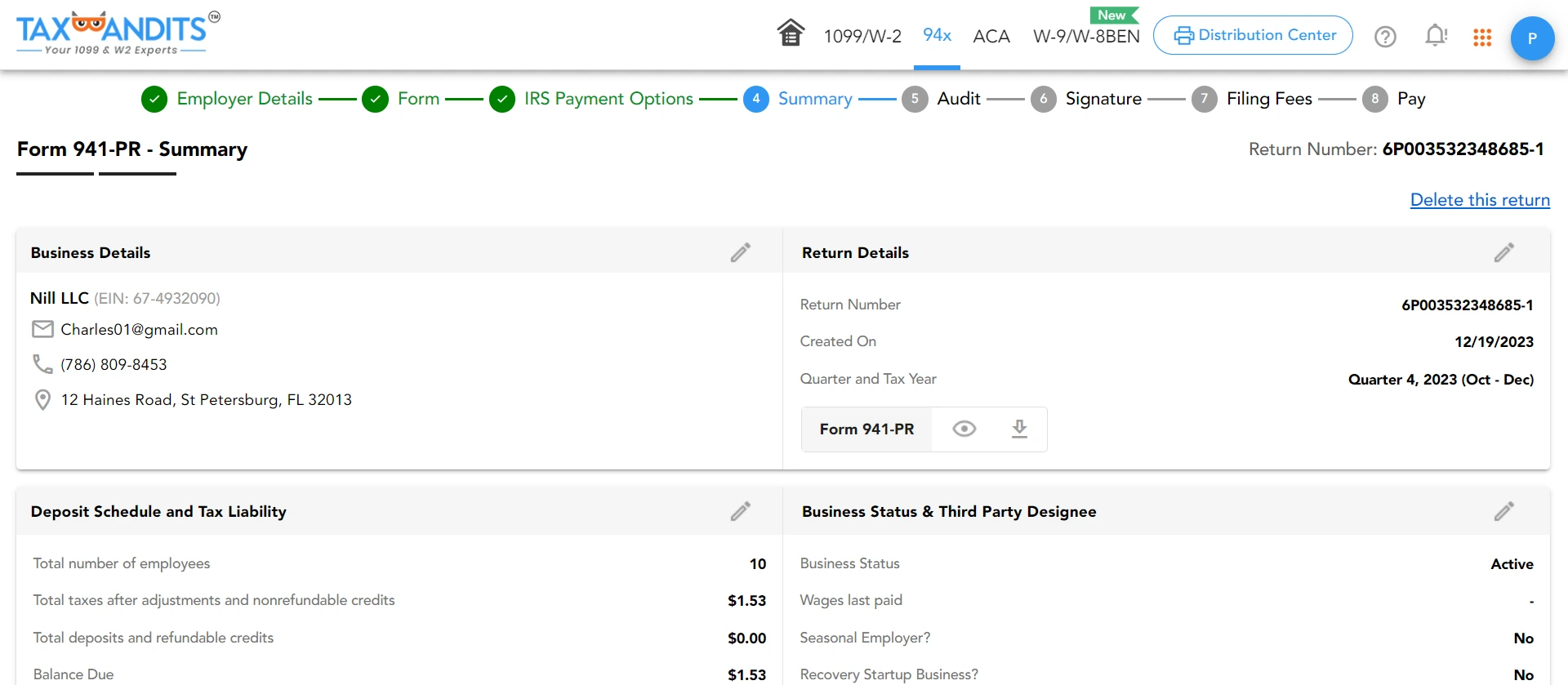

- 1. Employer Details: Name, EIN, and address

-

2. Employment Details:

- Number of employees

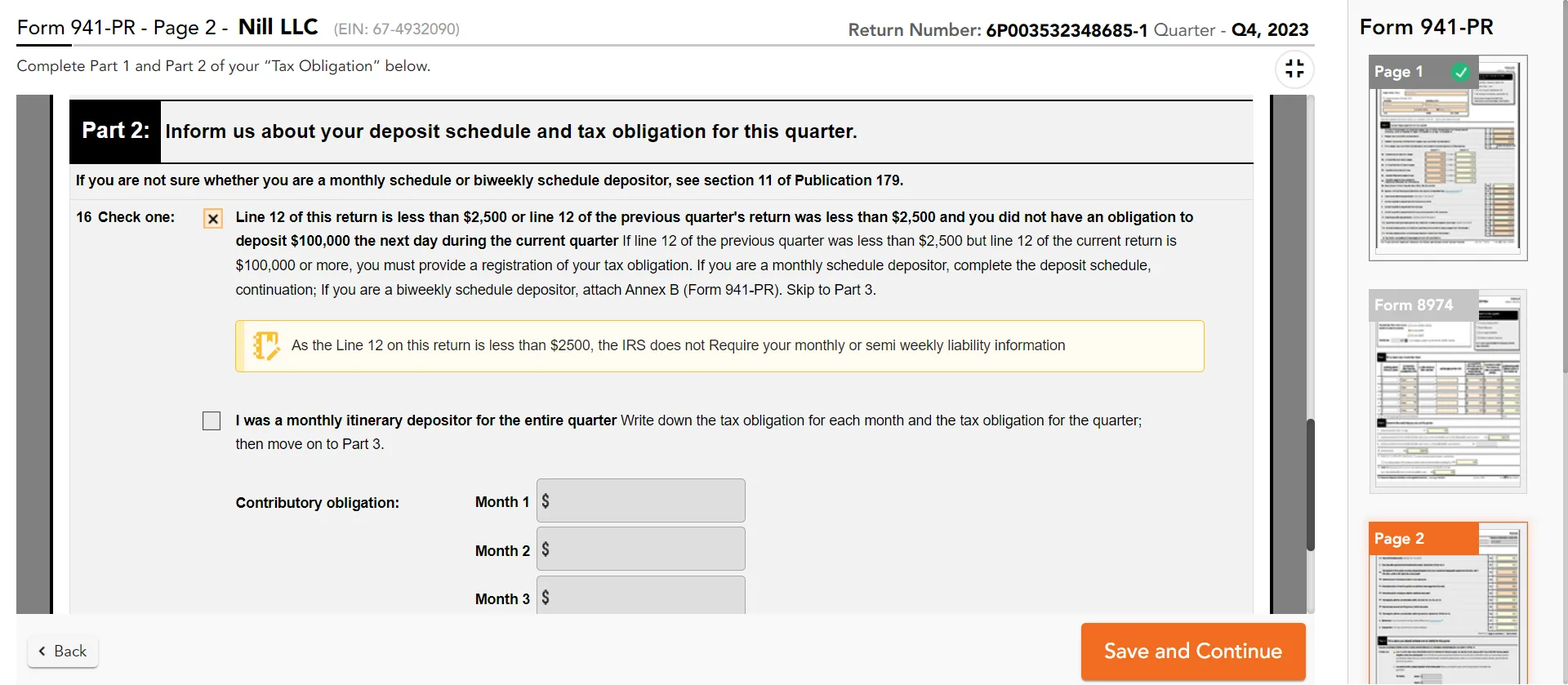

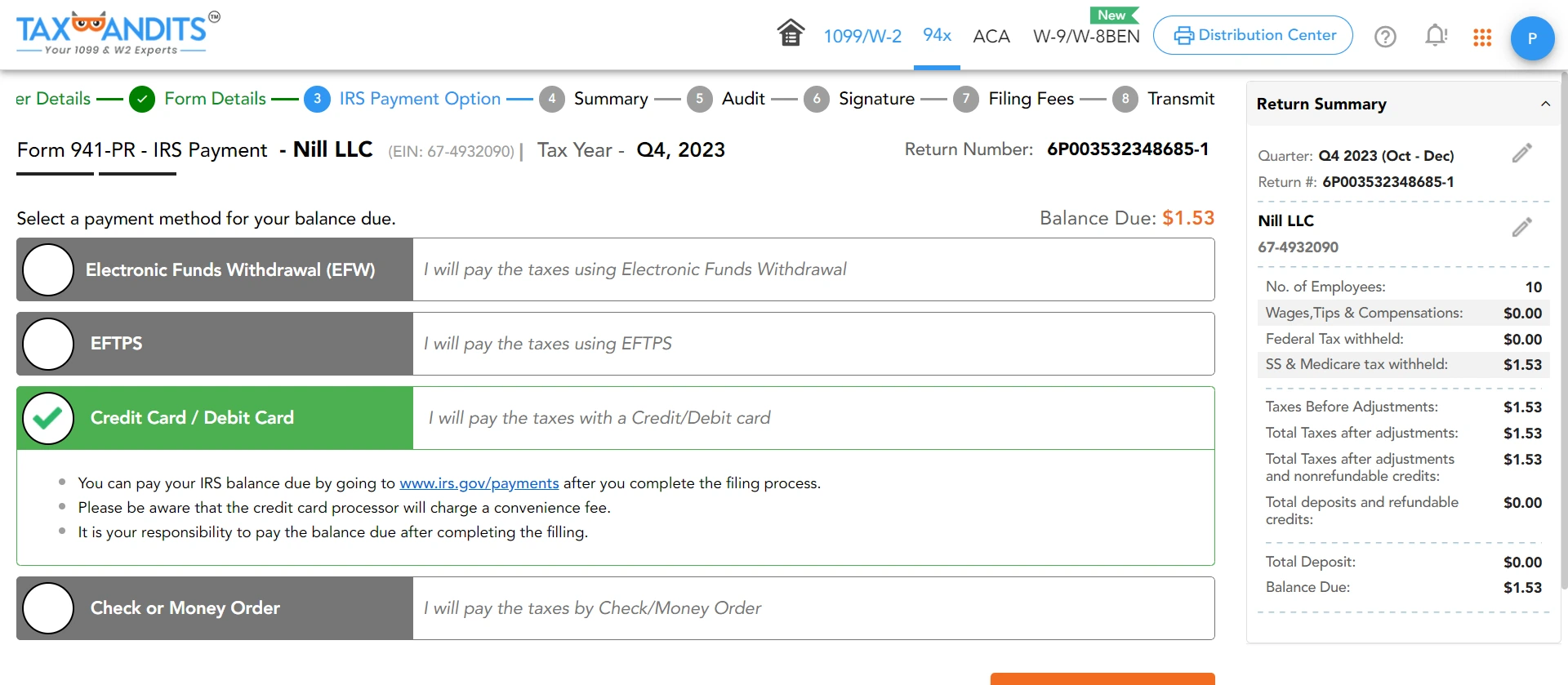

- Medicare, taxes and social security

- Deposit made to the IRS

- Fiscal responsibility (Monthly / Semi-weekly)

- Signing authority information

- Online Signature PIN or Form 8453-EMP

Benefits of Filing Form 941-PR with TaxBandits

Schedule B (Form 941)

TaxBandits helps report the program's Form B tax liability and semiannual deposit schedule and transmit it directly to

the IRS.

94x Online Signature PIN

The IRS requires that you sign your form with an online signature PIN when you file your Form

941-PR. Simply apply a FREE online signature PIN

with TaxBandits.

Form 8453-EMP

If you don't have an online signature PIN, don't worry! You can always use Form 8453-EMP to e-sign your Form 941-PR through TaxBandits.

Previous Tax Year Filing

TaxBandits supports filing Form 941-PR for current and prior tax periods. You can apply for both tax periods without any additional fees.

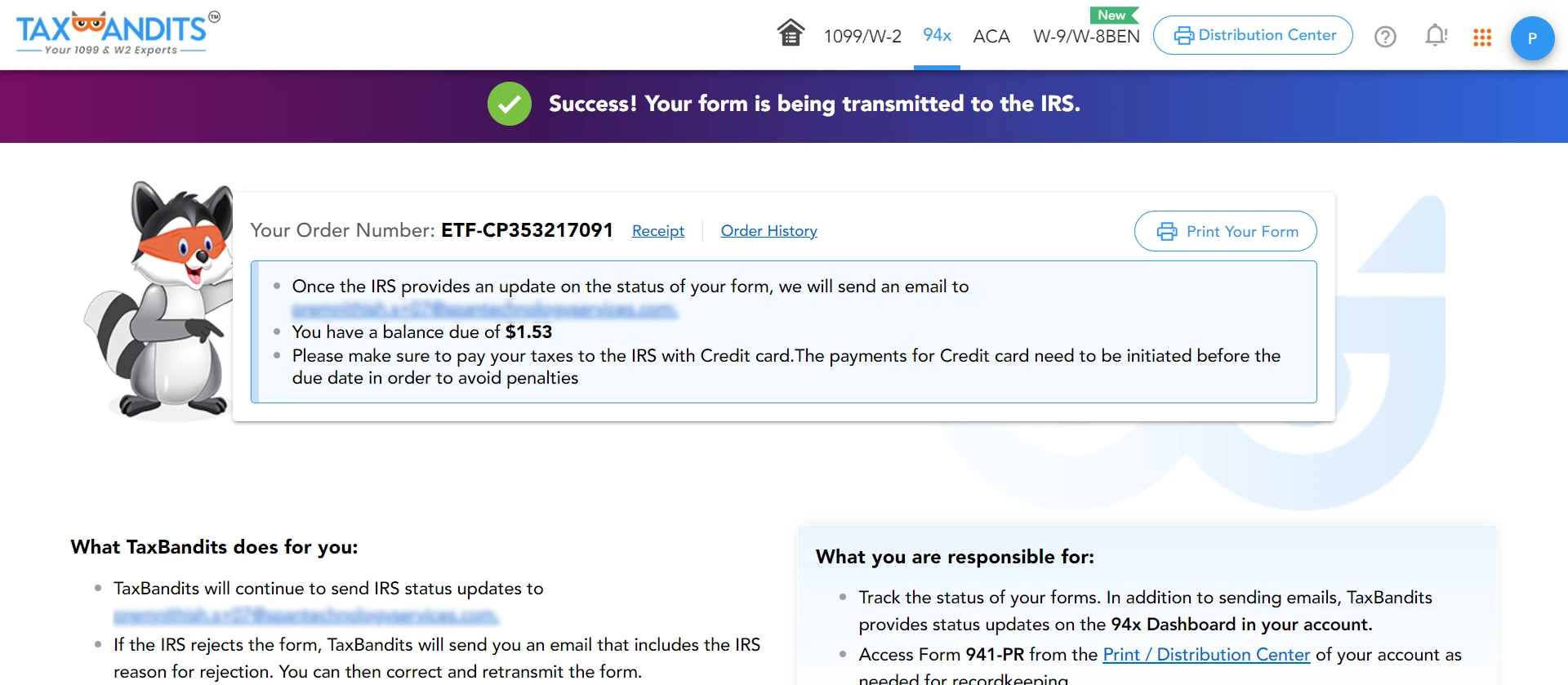

Success Starts with TaxBandits!

The Smart Choice of every 941 Filers

Frequently Asked Questions

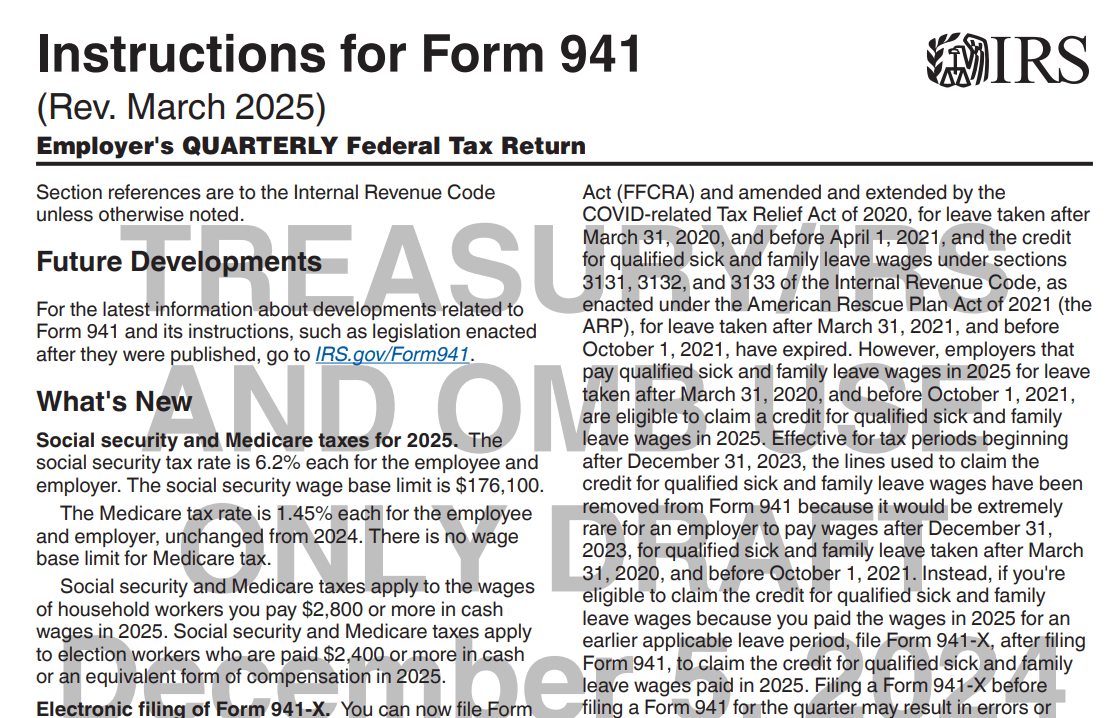

What are the updates to Form 941 for tax

year 2024?

- The Social Security wage base limit has been increased

to $168,600. - In 2024, Social Security and Medicare taxes apply to the wages of domestic workers who receive $2,700 or more and election workers who receive $2,300 or more in cash or its equivalent form

of compensation. - Employers can no longer claim COVID-19-related credits for qualified sick and family leave wages on Form 941.

- After 2023, Forms 941-SS and 941-PR will be discontinued. Instead, employers can apply using Form 941 or, if they prefer a form in Spanish, they can use the new Form 941(sp).

- Publications 51, 80, and 179 are no longer required after 2023. Instead, Publication 15 will add essential information for agricultural employers and employers in U.S. territories.

- Certain lines have been removed from Form 941 for 2024.

Visit http://www.taxbandits.com/es/formulario-941/cambios-en-el-formulario-941-del-irs-para-2024/ To learn more about the changes to Form 941 for 2024.

What are the changes to Form 941 for the first quarter of 2023?

The Q1 941 form for 2023 It has some minor changes. First, the IRS revised Form 8974, Qualified Small Business Payroll Tax Credit to expand investigative activities. Small businesses can now use this form to claim a tax credit of up

to $250,000.

Line 12 of Form 8974 has been updated to reflect this. In previous quarters it has been "Credit", now it is "Credit against the employer's part of the social security contribution". Lines 13 through 17 have also been added to the form for the first quarter of 2023 and beyond.

The IRS updated the first step of Worksheet 1 and reintroduced Worksheet 2 for the first quarter of 2023.

It is also important to note that the Social Security wage base limit for fiscal year 2023 was raised to $160,200. Forms 941-PR and 941-SS will likely be discontinued after the 2023 tax year.

Visit https://www.taxbandits.com/form-941/revised-new-irs-form-941-for-q1-2023/ for more detailed information.

What is Form 941-PR?

El Form 941-PR, Puerto Rican employer's quarterly tax return, is used to report employment taxes. If you own and operate a business with employees in Puerto Rico, you must submit the Form 941-PR from the IRS quarterly. You, the employer, are responsible for withholding federal income tax, social security tax, and Medicare tax from each employee's pay. This form is also used to calculate the employer's share of Social Security and Medicare taxes.

What is the difference between 941 and 941 PR?

Form 941 is used to report income taxes, social security tax, and Medicare tax withheld from employee wages, also covering the employer's portion of social security or Medicare tax. Whereas, employers in Puerto Rico use 941-PR to report the withholdings.

Is the 941 PR discontinued?

Forms 941-SS and 941-PR discontinued after 2023. Instead employers can use 941 or 941 (sp) to report the federal income tax and FICA tax withheld.

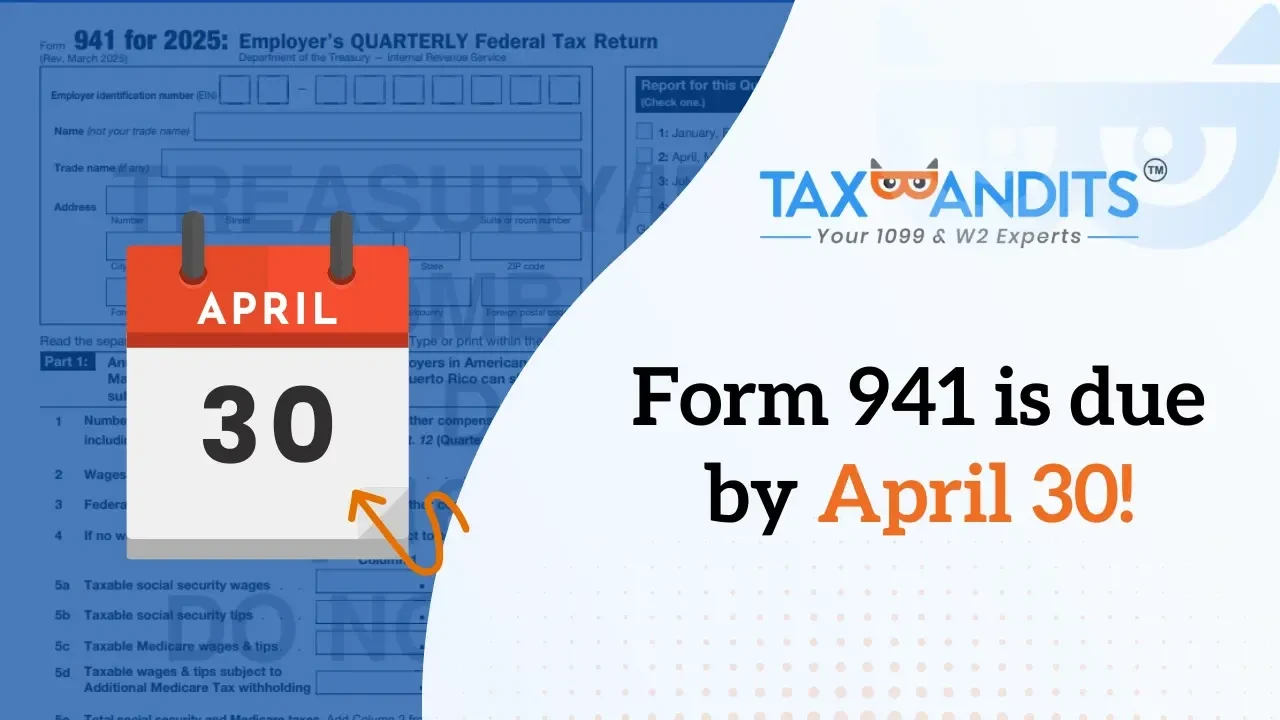

When is the deadline to File Form 941-PR?

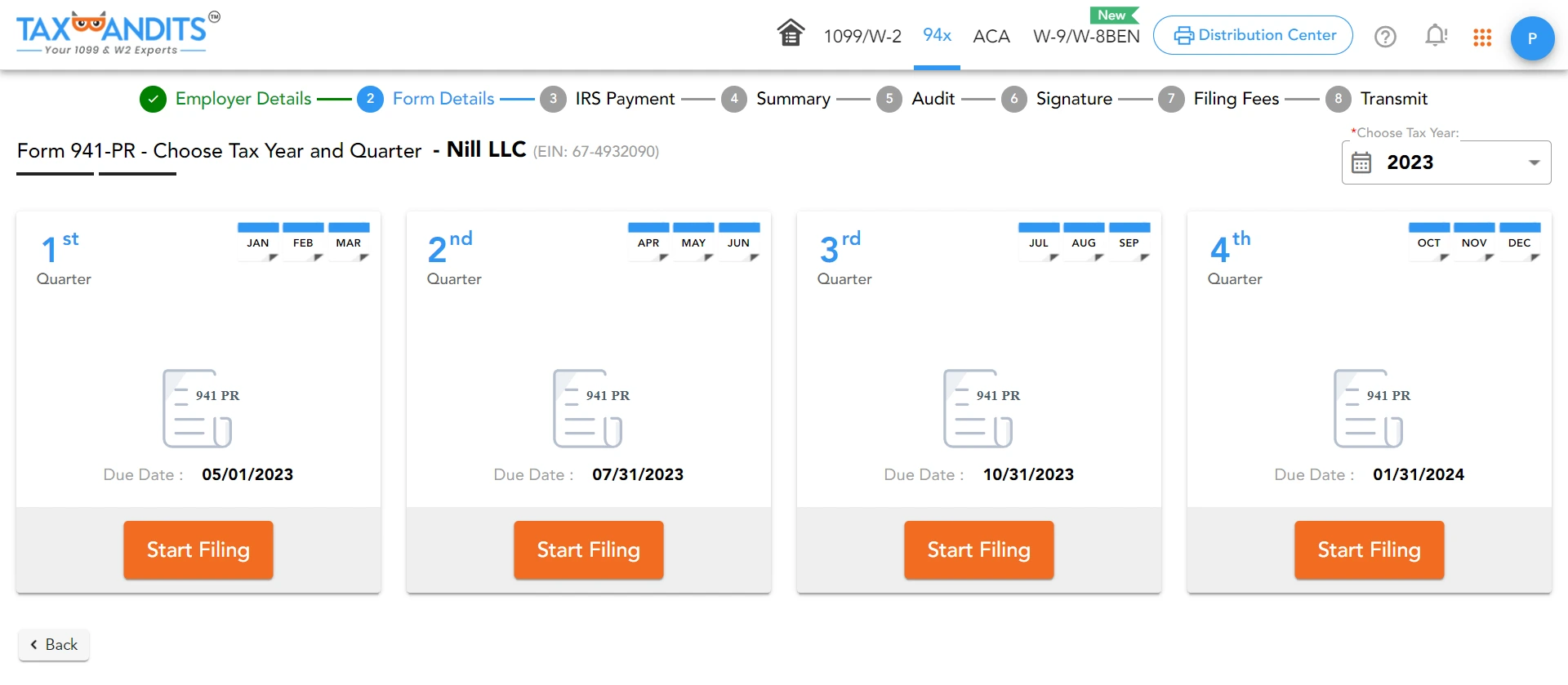

Form 941 is generally due on the last day of the month following the end of the quarter. You must file Form 941-PR for each quarter.

- The first term (JAN, FEB, MAR) expires on April 30, 2025

- The Second Quarter (APR, MAY, JUNE) expires on

July 31, 2025 - The Third quarter (JUL, AUG, SEP) expires on

October 31, 2025 - The Fourth quarter (OCT, NOV, DEC) expires on

January 31, 2026

Visit, https://www.taxbandits.com/form-941/form-941-due-date/

What are the penalties for not filing Form 941-PR on time?

Failure to file Form 941-PR will result in a 5% penalty on the tax return for each month the return is late, but will be limited to 25%. The IRS will also heavily penalize you for late payment or failure to pay the full amount owed. You will be charged between 2 and 15% of the unpaid tax determined by the number of days it remains unpaid.

For more information about Form 941-pr penalties for failure to file and pay taxes.

How to sign Form 941 when filing electronically?

The IRS requires an electronic signature to complete Form 941-PR to ensure that the person filing federal taxes, such as you or someone you have authorized to file for you.

If you don't have a 94x Online Signature PIN, you must complete and sign the

Form 8453-EMP

TaxBandits supports electronic signature of Form 8453-EMP where you can sign electronically when filing your Form 941-PR online. Request a free online signature PIN today. Apply now

Helpful Resources for Form 941-PR